Etude Banque de France ACSEL/UNIIC – “Le secteur n’a pas terminé sa mutation”

AVANT-PROPOS

La mise en garde de Pascal Bovéro, Délégué général de l’UNIIC

L’étude UNIIC/Acsel Banque de France participe d’une volonté de l’UNIIC d’offrir à ses membres un diagnostic financier général, adossé à des ratios-types dont l’analyse permet de redéfinir le regard que tous les acteurs associés au développement des industries graphiques se doivent d’avoir, pour qualifier et évaluer un secteur industriel aux caractéristiques complexes. C’est pour tendre vers cet objectif que l’UNIIC a souhaité observer, comprendre et interpréter en disposant d’un référentiel métier.

Observer

Le diagnostic financier hors contexte n’a qu’une valeur relative, c’est pourquoi il nous faut disposer de référentiels de positionnement pour éclairer les entreprises mais aussi les préteurs… L’étude annuelle qui comporte plusieurs focus régionaux participe de cette approche.

Comprendre et interpréter

Tout diagnostic, a fortiori financier portant sur un secteur ou une filière, est avant tout un art d’interprétation. Cet art s’adosse dans le cas présent à l’information comptable qui forme le matériau de base du diagnostic. Comprendre et interpréter suppose de retraiter l’information comptable et construire des représentations pertinentes.

Les grilles d’analyse

Comme tous les outils d’observation, les grilles d’analyse et surtout les ratios et indicateurs significatifs doivent être utilisés avec discernement. Discernement car un ratio n’est représentatif que dans la durée surtout pour les ratios de rotation, de même pour les ratios de structure qui sont ici détaillés dans l’étude Acsel, les témoins lumineux que sont ces ratios ne peuvent s’interpréter qu’en fonction des contraintes technico-financières liées à la nature des activités des entreprises et des plan stratégiques d’investissement de celles-ci, qui relèvent de leur souveraineté. C’est aussi pourquoi, il serait inefficace voire dangereux de se focaliser sur une référence standardisée. Ainsi pendant plusieurs années, le secteur graphique frappé d’une part par la décroissance structurelle amorcée au début des années 2000 puis par la crise financière de 2008 a été évalué selon une conception patrimoniale. Centrée sur la seule solvabilité et la liquidité, l’analyse des établissements financiers était appréciée au travers de la capacité de l’entreprise à couvrir ses engagements à court terme. Les analyses qui prévalent aujourd’hui ont progressivement (mais insuffisamment) rompu avec cette logique et privilégie l’aptitude de toute imprimerie à financer ses emplois stables par des ressources stables. L’ensemble des paramètres que nous valorisons dans l’étude n’a donc de sens qu’adossé à un diagnostic stratégique des entreprises pour bien passer d’une logique comptable statique à une logique économique et financière dynamique.

« Le bilan de santé du secteur graphique » : c’est ce que nous promettait de détailler l’actualisation des principaux ratios financiers de la branche, présentée par Françoise Carré, chargée d’étude économique pour la Banque de France…

Présentant la particularité d’un triple focus régional Auvergne Rhône-Alpes, Bourgogne & Franche Comté, Provence Alpes Côte d’Azur, cette remise à jour de référents professionnels statistiques et financiers, symbolise le regard lucide que nous nous devons d’avoir sur nos métiers et ses principaux équilibres économiques. « Dès septembre, nous travaillerons également sur des champs connexes, étiquettes adhésives et cartonnage notamment » précise Pascal Bovéro, dans une volonté d’étendre le spectre d’analyse, de l’imprimerie de Labeur aux industries de la transformation. L’objectif : dresser un panorama économique et financier aussi complet et fiable que possible, de sorte à éclairer les dossiers des entreprises au mieux et au plus juste, auprès des établissements financiers… « Plusieurs hypothèses avaient été émises lorsque nous avons réactualisé cette enquête sectorielle : soit le rebond, soit la stagnation, soit le reflux. Or, en fonction des ratios, nous n’obtenons pas les mêmes tendances » prévient Françoise Carré, qui laisse déjà entendre qu’il n’est pas question ici de décrire un élan univoque, mais bien de décrypter les variations et en donner une ou des lectures.

Volet panoramique

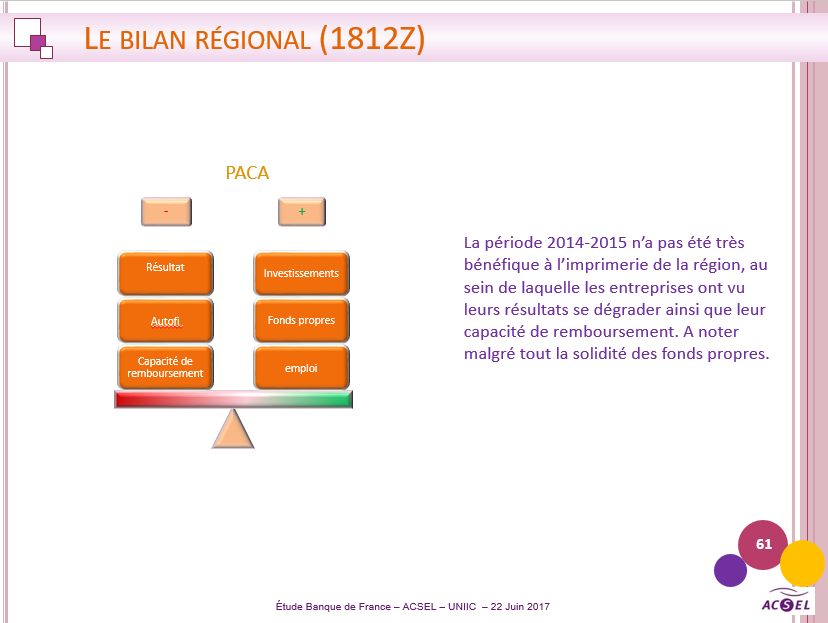

Déployé sur le champ de l’imprimerie de Labeur (1812Z) et du prépresse (1813Z), ce premier volet comparatif met donc en perspective les tendances observées au sein des industries graphiques d’une part et de l’industrie en général d’autre part. Premier constat : si sur la période 2011/2016, on déplore sans surprise une diminution du nombre d’entreprises (- 7,7 % sur la période considérée pour le Labeur, – 0,7 % pour le prépresse, contre + 0,6 % pour l’industrie), les mêmes tendances s’en trouvent globalement reproduites au sein des trois bassins étudiés, qui affichent pour le segment Labeur – 7,4 % en Rhône-Alpes, – 7,9 % en Bourgogne et – 3,9 % en PACA. C’est en termes de tailles d’entreprises que des différences notables commencent à poindre : « On a des entités sensiblement plus petites en PACA, où la proportion de microentreprises de moins de 9 salariés atteint 86,3 %, contre 78,2 % en Rhône-Alpes et 65,1 % en Bourgogne » précise Françoise Carré. Des écarts pour partie liés selon elle aux spécificités historiques desdits territoires, la Bourgogne étant notamment connue et reconnue pour ses vins et ses spiritueux, se dotant ainsi logiquement des moyens industriels adéquats pour produire les étiquettes adhésives associées… Mais on constate également que les entreprises en PACA sont globalement décrites comme « plus récentes et plus agiles », au point de sembler résister un peu mieux puisque la diminution du nombre d’entreprises sur la période étudiée y a été plus faible qu’au niveau national (3,9 % versus 7,7 %). Parmi les particularités plus ou moins « locales » mises en évidence par l’étude, notons ce que Françoise Carré qualifie de « coup de jeune » en Bourgogne, où l’âge moyen des dirigeants se révèle sensiblement moins élevé. « Nous y observons que presque la moitié des dirigeants a moins de 50 ans » souligne-t-elle en effet, voyant là les probables effets collatéraux d’une vague de cessions/transmissions plus importante qu’ailleurs. L’occasion également de noter que seulement 17 % des gérants d’entreprises sont des femmes (30,7 % en cogérance), soit une proportion relativement faible mais nouvellement mesurée, dont il sera intéressant de voir si elle évolue à l’avenir vers un rapport plus équilibré…

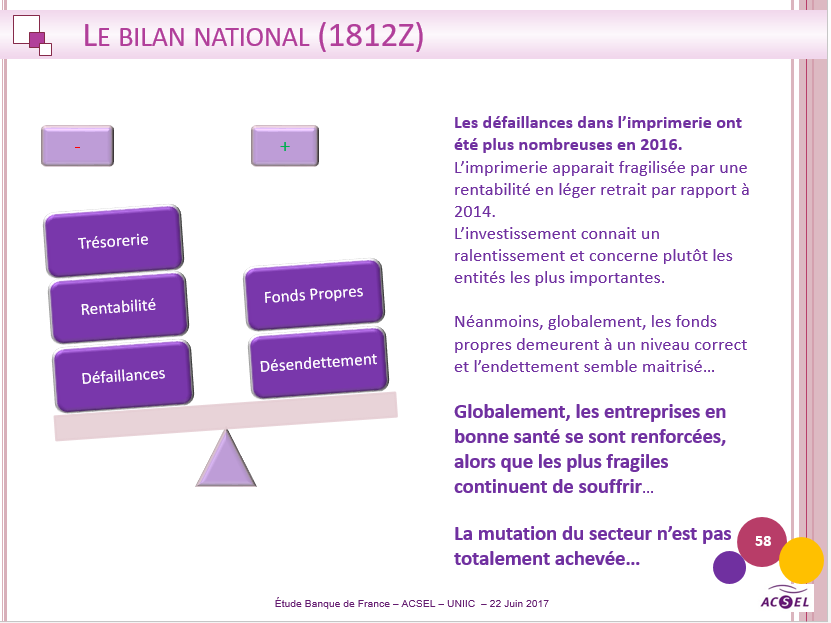

On note, en outre, sans que ce chiffre soit alarmant, que 2016 a enregistré une nouvelle recrudescence (accidentelle ?) de défaillances : on en dénombre exactement 109 contre 85 en 2015. « Cela représente 2,4 % de la population des entreprises d’imprimerie de Labeur, 1,9 % en prépresse pour 1,8 % dans l’industrie en général » détaille Françoise Carré. Il s’agit en l’occurrence toujours du même profil-type : des entreprises qui avaient plus de 12 ans, de petite taille (70 % de moins de 10 salariés) et qui étaient « historiquement implantées »… Une vulnérabilité que l’on ne retrouve pas chez les entreprises plus récentes, plus agiles et innovantes, visiblement mieux insérées dans la réalité du marché en 2017. Un constat qui, selon Pascal Bovéro, « va à l’encontre de ce que l’on observe dans le reste de l’industrie où les start-ups ont une durée de vie moyenne de 3 ans »… D’où l’absolue nécessité de travailler à la recapitalisation de cette famille d’entreprises, potentiellement porteuses, sans les amalgamer aux start-ups susmentionnées, factuellement plus fragiles. Autre tendance : « Le secteur de l’imprimerie est sujet aux restructurations, bien davantage que dans l’activité prépresse, et autant que dans l’industrie. Ces regroupements vont nécessairement contribuer à la consolidation du secteur et seront bénéfiques à l’activité. C’est un axe de progrès : il vaut mieux travailler à ces regroupements que d’enregistrer des défaillances ».

Volet économico-financier (entreprises avec bilan cotées par la Banque de France avec un seuil de CA supérieur à 750 000 €)

Analyse économique

Pour Françoise Carré, difficile de ne pas noter que « si les entreprises de 50 à 249 salariés sont relativement peu nombreuses, leur poids économique représente plus des 2/3 de l’activité globale ». Elle ajoute : « Le chiffre d’affaires est constitué aux 2/3 de production de biens, 3,6 % de ventes de marchandises et 26,4 % de prestations de services (papier fourni notamment) ». Rien de surprenant a priori, jusqu’à cette relative contrariété : « On observe une baisse d’activité notable entre 2014 et 2015 (- 1,6 points) et une baisse encore plus importante de la valeur ajoutée (- 2,4 %) ». Un phénomène qui se décline quasiment tel quel au sein des bassins régionaux étudiés et qui vient entraver les espoirs d’une reprise, émis quelques mois plus tôt. Le taux de marge brute, lui, bien que toujours supérieur à celui de l’industrie, enregistre une baisse en 2015 (- 0,4 points) après un rebond en 2014 finalement resté sans suite… Françoise Carré note toutefois que « Le résultat net sur chiffre d’affaires se maintient au même niveau qu’en 2014, du fait de la baisse d’activité, ce qui se traduit par une stabilisation de l’investissement » bien que celui-ci s’avère dans le détail extrêmement concentré. Enfin, Françoise Carré souligne que « Le nombre d’entreprises bénéficiaires est en amélioration », ce qui amène heureusement à tempérer les déceptions nées de la non-continuité des dynamiques positives enregistrées pour l’année 2014 et présentées en cette même-occasion lors du précédent Congrès.

Analyse financière

« Un quart des entreprises possède des fonds propres inférieurs à 24 % et un quart se situe au-delà de 56 % (27 % et 60 % pour l’industrie) » ce qui traduit pour Françoise Carré la réalité d’une sous-capitalisation d’une part significative des entreprises de l’imprimerie de Labeur. « Cependant, la capacité de remboursement des imprimeurs et des entreprises de prépresse est globalement meilleure que dans l’Industrie » notre Françoise Carré, qui précise que « plus de 60 % des entreprises 1812Z et 65 % des entreprises 1813Z se situent dans la tranche la plus basse des délais de remboursement, à savoir moins de 3 ans et demi ».

La cotation Banque de France

Deux tiers des entreprises 1812Z sont cotées favorablement, voire se sont vues attribuer la cotation d’excellence. Entre 2011 et 2015, le nombre d’entreprises positivement cotées s’est ainsi nettement renforcé même si parallèlement, le nombre d’entreprises vulnérables a également légèrement augmenté… « Sur 200 entreprises qui avaient une trésorerie nette inférieure au premier quartile, presque 18 % sont en difficulté » précise en effet Françoise Carré. Une réalité que l’on retrouve plus ou moins à l’échelle plus locale puisqu’en Rhône Alpes et en Bourgogne/Franche Comté, on constate effectivement à la fois une amélioration de la cotation des entreprises les plus solides, ainsi qu’une dégradation par le bas, créant une situation de grand écart où les extrêmes s’accentuent. Il n’y a qu’en PACA que la dégradation est générale, passant de 17,2 % d’entreprises vulnérables en 2011 (dont 2,5 % très vulnérables) à 31,7 % en 2015 (dont 8,5 % très vulnérables).

Des contrastes qui ne doivent cependant pas faire perdre de vue la réalité d’un renforcement global, malgré des disparités évidentes en fonction de la façon dont les entreprises sont à ce jour structurées et conduites sur le plan stratégique, dans un contexte de mutation des marchés qui n’est visiblement pas achevée…

![[UNIIC]](https://uniic.org/wp-content/uploads/2015/11/uniic-logo-top-120.png)